O balanço patrimonial é um dos principais relatórios financeiros que uma empresa precisa manter em dia. Ele oferece uma visão clara da situação financeira, permitindo que empresários, investidores e credores compreendam o valor real da empresa, suas dívidas e seus ativos. Neste artigo, vamos explorar o que é o balanço patrimonial, sua utilidade, e como ele pode ser montado de forma eficiente.

Índice

O Que é Balanço Patrimonial?

O balanço patrimonial é um dos principais relatórios financeiros que uma empresa deve elaborar, geralmente ao final de cada ano fiscal. Ele serve para demonstrar a situação financeira do negócio, oferecendo um panorama claro sobre o que a empresa possui (ativos), o que ela deve (passivos) e o valor restante para os proprietários, conhecido como patrimônio líquido.

Os ativos são todos os recursos e bens da empresa, como dinheiro em caixa, equipamentos, e investimentos. Já os passivos incluem todas as dívidas e obrigações, como empréstimos e contas a pagar. A diferença entre os ativos e os passivos gera o patrimônio líquido, que reflete o valor real da empresa.

O balanço patrimonial permite avaliar a saúde financeira da empresa e, por isso, é essencial para gestores, investidores e credores. Ele ajuda a entender se a empresa está em boas condições financeiras, além de ser usado para a tomada de decisões estratégicas que podem impactar o futuro do negócio.

Para Que Serve o Balanço Patrimonial?

O balanço patrimonial tem uma função essencial na gestão financeira de qualquer empresa. Ele serve para oferecer uma visão completa da saúde financeira do negócio em um período específico, geralmente no fim do exercício fiscal.

Com ele, empresários, gestores, investidores e credores conseguem avaliar a capacidade da empresa de honrar suas dívidas e manter suas operações em dia.

Esse relatório ajuda a identificar se a empresa está gerando lucro ou prejuízo, além de permitir uma análise detalhada dos ativos (o que a empresa possui) e passivos (suas dívidas e obrigações).

Investidores usam o balanço patrimonial para determinar se a empresa é uma boa opção de investimento, enquanto credores avaliam a capacidade de pagamento antes de conceder crédito. Além disso, ele ajuda a empresa a planejar seu crescimento e identificar áreas que precisam de ajustes para melhorar a eficiência e o controle financeiro.

Por isso, o balanço patrimonial é uma ferramenta indispensável para a tomada de decisões estratégicas e para garantir que a empresa mantenha sua solidez no mercado.

Quais Contas Entram no Balanço Patrimonial?

No balanço patrimonial, as contas são classificadas em três categorias principais: ativos, passivos e patrimônio líquido. Veja como essas contas são distribuídas:

Ativos:

- Caixa e equivalentes de caixa

- Contas a receber

- Estoques

- Investimentos

- Imobilizado (máquinas, imóveis, veículos)

Passivos:

- Fornecedores a pagar

- Empréstimos e financiamentos

- Salários e encargos a pagar

- Impostos a recolher

- Provisões

Patrimônio Líquido:

- Capital social

- Reservas de lucros

- Lucros acumulados

Essas contas ajudam a mostrar o que a empresa possui, o que deve e a sua posição líquida.

Ativo e Passivo no Balanço Patrimonial

Como já vimos, os ativos representam o que a empresa possui ou tem a receber, enquanto os passivos são suas obrigações financeiras. Vamos entender melhor a diferença entre ativo circulante e não circulante, e passivo circulante e não circulante:

-

Ativo circulante: São os recursos que podem ser convertidos em dinheiro rapidamente, como caixa, estoques e contas a receber. Eles indicam a liquidez imediata da empresa.

-

Ativo não circulante: São bens que não podem ser convertidos rapidamente em dinheiro, como imóveis, veículos e máquinas. Representam os ativos de longo prazo.

-

Passivo circulante: Inclui as dívidas e obrigações que precisam ser pagas no curto prazo, geralmente em até um ano, como fornecedores a pagar e impostos a recolher.

-

Passivo não circulante: São as dívidas de longo prazo, como empréstimos e financiamentos que vencem em prazos superiores a um ano.

Impacto do Desequilíbrio

Quando os passivos (especialmente os circulantes) superam os ativos, a empresa pode enfrentar dificuldades financeiras, já que terá obrigações imediatas maiores do que sua capacidade de convertê-las em dinheiro. Isso pode resultar em problemas de liquidez, onde a empresa não consegue pagar suas dívidas no prazo adequado. Manter um equilíbrio saudável entre ativos e passivos é fundamental para garantir a sustentabilidade do negócio.

Como Fazer um Balanço Patrimonial?

Fazer um balanço patrimonial exige alguns passos importantes. Aqui está um guia simples para garantir que o processo seja correto:

- Liste os ativos: Inclua todos os bens e direitos, como caixa, contas a receber, estoques, e ativos imobilizados.

- Liste os passivos: Anote as dívidas e obrigações, como fornecedores a pagar, empréstimos e impostos.

- Calcule o patrimônio líquido: Subtraia os passivos dos ativos. O resultado é o patrimônio líquido da empresa.

- Equilíbrio: Verifique se o balanço “fecha”, ou seja, se os ativos são iguais à soma dos passivos e patrimônio líquido.

- Organização: Classifique os ativos e passivos por liquidez e prazos de vencimento.

Seguir esse processo garante que o balanço esteja equilibrado e útil para fornecer uma visão clara da situação financeira da empresa, ajudando na tomada de decisões estratégicas.

Balanço Patrimonial Exemplo

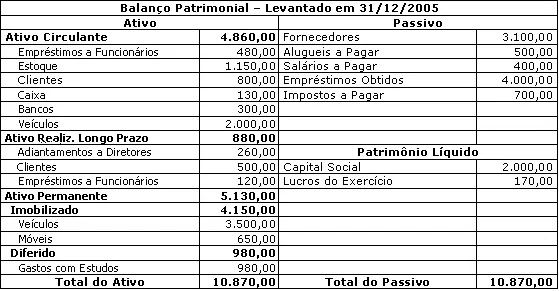

Abaixo, temos um exemplo prático de um balanço patrimonial, ilustrado pela imagem. Vamos detalhar cada uma das partes:

Ativos:

Na seção de ativos, vemos o caixa (R$ 130,00) e os clientes (R$ 800,00), representando o dinheiro disponível e o que a empresa tem a receber. Os veículos e móveis estão no ativo permanente, totalizando R$ 4.150,00, indicando bens duráveis que a empresa utiliza em suas operações.

Passivos:

Do lado das obrigações, temos contas como fornecedores a pagar (R$ 3.100,00) e empréstimos obtidos (R$ 4.000,00), que representam as dívidas da empresa.

Patrimônio Líquido:

O capital social (R$ 2.000,00) e os lucros do exercício (R$ 170,00) compõem o patrimônio líquido, ou seja, o que sobra para os donos após subtrair as dívidas dos ativos.

Esse balanço mostra como cada categoria se equilibra, e a soma de ativos, passivos e patrimônio líquido dá uma visão clara da situação financeira.

A Importância do Balanço Patrimonial na Gestão Empresarial

O balanço patrimonial é uma ferramenta essencial para qualquer empresário que deseja manter o controle financeiro do seu negócio.

Ele oferece uma visão clara dos ativos, passivos e patrimônio líquido, permitindo que você tome decisões estratégicas baseadas em dados concretos.

Manter esse relatório atualizado é crucial para garantir que a empresa esteja preparada para lidar com obrigações e aproveitar oportunidades de crescimento.

Se você deseja suporte profissional para elaborar o balanço patrimonial da sua empresa, fale conosco! Estamos prontos para ajudar sua empresa a alcançar uma gestão financeira mais eficiente.

Entre em contato para descobrir como podemos transformar sua contabilidade.