Você começou como MEI, o negócio cresceu, e agora está na dúvida se precisa ou não mudar de regime tributário? Essa é uma situação comum para empreendedores em fase de expansão — e saber como fazer a migração do MEI para o Simples Nacional pode evitar dores de cabeça com o Fisco.

A mudança pode ser obrigatória (por ultrapassar o limite de faturamento ou exercer atividades não permitidas ao MEI) ou voluntária, quando o empreendedor decide que o novo regime se encaixa melhor à realidade da empresa. Seja qual for o motivo, é fundamental fazer esse processo corretamente e dentro dos prazos estabelecidos pela Receita Federal.

Neste artigo, vamos explicar quando é preciso sair do MEI, como solicitar o desenquadramento, qual o prazo para optar pelo Simples Nacional e quais cuidados você deve ter ao migrar. Também mostramos o que acontece se o processo for feito fora do prazo ou de forma incompleta.

Se você está nesse momento de transição, continue lendo. Este guia vai te ajudar a mudar de categoria com segurança e manter a empresa em dia com a Receita Federal.

Índice

Quando o MEI é desenquadrado

Nem todo microempreendedor individual precisa mudar de regime tributário, mas existem situações em que o desenquadramento do MEI é obrigatório. Ignorar essas regras pode levar à cobrança retroativa de impostos, multas e até à perda do CNPJ.

Veja os principais motivos que exigem a migração para o Simples Nacional:

1. Faturamento acima do limite permitido para MEI

O limite de faturamento do MEI em 2024 (ano-calendário de 2023) é de R$ 81 mil por ano, o que representa uma média de R$ 6.750 por mês.

Se a sua empresa ultrapassar esse valor, há dois cenários:

-

Ultrapassou até 20% do limite (até R$ 97.200): é possível permanecer como MEI naquele ano, mas no ano seguinte a migração para o Simples Nacional será obrigatória.

-

Ultrapassou mais de 20%: o desenquadramento é retroativo, e você já será considerado fora do MEI desde o início do ano. Isso pode gerar débitos e necessidade de correção.

2. Exercer atividade econômica não permitida ao MEI

A Receita Federal mantém uma lista de atividades permitidas ao MEI.

Se a sua empresa passou a exercer uma atividade que não está nessa lista, é necessário solicitar o desenquadramento e migrar para outro regime tributário — como o Simples Nacional.

3. Ter mais de um funcionário registrado

O MEI pode contratar apenas um colaborador. Se você precisar de mais pessoas na sua equipe, será necessário mudar de categoria e adequar sua folha de pagamento ao novo regime.

4. Abrir uma filial ou se tornar sócio de outra empresa

O MEI é exclusivo para quem tem apenas um CNPJ ativo e não participa de outras empresas como sócio ou titular.

Caso você deseje expandir ou diversificar seus negócios, será preciso migrar.

Se você se enquadra em qualquer uma dessas situações, a mudança de MEI para Simples Nacional não é uma escolha — é uma obrigação.

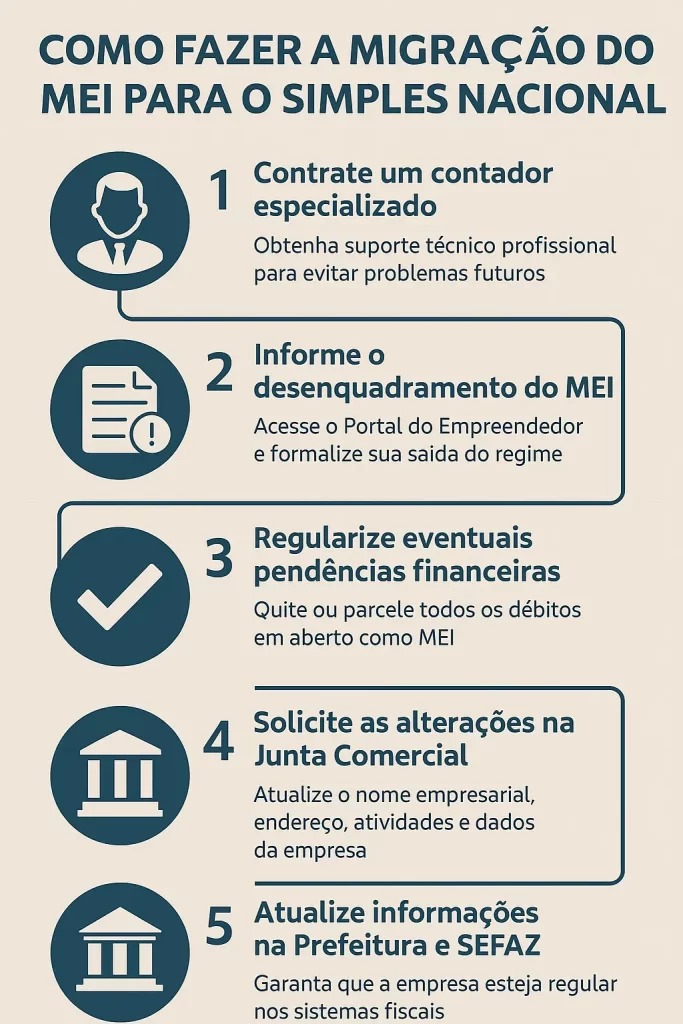

Como Fazer a Migração do MEI para o Simples Nacional

Migrar do MEI para o Simples Nacional exige atenção a uma série de etapas administrativas e fiscais. Para evitar erros e garantir que sua empresa continue funcionando normalmente após a mudança, é importante seguir um processo organizado e, de preferência, com apoio contábil especializado.

Veja a seguir o passo a passo completo para fazer a migração da forma correta:

1. Contrate um contador especializado

O primeiro passo é contar com uma contabilidade de confiança. O processo de desenquadramento do MEI envolve alterações cadastrais, regularização de pendências e comunicação com diferentes órgãos — e o suporte técnico nesse momento faz toda a diferença para evitar problemas posteriores.

2. Informe o desenquadramento do MEI à Receita Federal

O pedido de desenquadramento deve ser feito no Portal do Empreendedor (MEI), utilizando um código de acesso ou certificado digital.

Se você pretende manter o mesmo CNPJ e apenas mudar de categoria, essa solicitação é suficiente.

Caso opte por encerrar o MEI e abrir uma nova empresa com outro CNPJ, esse processo exigirá a abertura formal de uma nova empresa, o que também deve ser feito com acompanhamento contábil.

3. Regularize eventuais pendências financeiras

Antes de concluir a migração, é necessário quitar ou parcelar todas as obrigações em aberto como MEI, incluindo guias mensais e, se for o caso, valores de faturamento excedente.

Quando a receita anual ultrapassa o limite permitido, a diferença deve ser declarada e os tributos sobre esse excedente pagos, com base nos cálculos gerados automaticamente ao enviar a Declaração Anual do MEI (DASN-SIMEI).

4. Solicite as alterações na Junta Comercial

Com a parte fiscal resolvida, o próximo passo é atualizar os dados cadastrais na Junta Comercial do seu estado.

Essa etapa inclui ajustes no nome empresarial, endereço, atividades econômicas (CNAEs), inclusão de sócios, entre outros dados necessários para adequar o novo porte da empresa.

5. Atualize informações na Prefeitura e na Secretaria da Fazenda

Para manter a regularidade na emissão de notas fiscais e no recolhimento de tributos, é essencial atualizar o cadastro municipal (e estadual, se for o caso) junto à Prefeitura e à Secretaria da Fazenda (SEFAZ).

Esse ajuste garante que o sistema de emissão de notas esteja vinculado ao novo regime tributário e evita problemas operacionais após a migração.

Importante: a migração não é automática em todos os casos

Embora a opção pelo Simples Nacional possa ser validada automaticamente após o desenquadramento, isso só ocorre se a empresa estiver com toda a situação regularizada.

Se houver débitos, atividades impeditivas, ou qualquer inconsistência no CNPJ, a adesão ao Simples pode ser bloqueada — e a empresa ficará sujeita a um regime mais oneroso, como o Lucro Presumido.

Até Quando Devo Migrar do MEI para ME

A mudança de regime do MEI para o Simples Nacional tem prazos diferentes dependendo do motivo do desenquadramento. Entender esses prazos é fundamental para evitar que sua empresa fique temporariamente sem enquadramento ou, pior, caia automaticamente em regimes mais caros e complexos, como o Lucro Presumido.

Desenquadramento do MEI: pode ser feito a qualquer momento

Se você decide voluntariamente sair do MEI, pode fazer isso em qualquer mês do ano.

Nesse caso, o desenquadramento só passa a valer a partir do dia 1º de janeiro do ano seguinte. Ou seja, você continua como MEI até o fim do ano vigente.

Se o desenquadramento for obrigatório, como no caso de excesso de faturamento ou exercício de atividade não permitida, o efeito é retroativo à data em que a condição deixou de ser atendida. Nessa situação, é necessário quitar os tributos correspondentes ao novo regime desde essa data.

Opção pelo Simples Nacional: atenção ao prazo fixo

Para ingressar no Simples Nacional após o desenquadramento do MEI, é necessário fazer a solicitação entre 2 de janeiro e 31 de janeiro do ano seguinte.

-

Se a solicitação for feita dentro do prazo e for deferida, os efeitos retroagem ao dia 1º de janeiro.

-

Se perder o prazo, a empresa será enquadrada automaticamente em outro regime, como Lucro Presumido, até que uma nova solicitação seja feita no ano seguinte.

Dica importante: antecipe a organização

Mesmo que a mudança só vá acontecer no próximo ano, o ideal é começar o planejamento ainda no segundo semestre. Isso dá tempo para regularizar pendências, organizar documentos e fazer a transição com tranquilidade.

Com o apoio da Conexão Contábil, você garante que a migração ocorra no prazo certo, sem surpresas e com economia tributária planejada. Fale agora mesmo com um dos nossos especialistas.

A migração do MEI para o Simples Nacional exige atenção a detalhes que, se ignorados, podem gerar impactos fiscais e operacionais significativos. Muitos empreendedores acreditam que a mudança acontece automaticamente, mas não é bem assim — e os erros nesse processo podem custar caro.

Veja o que pode ocorrer se a migração não for feita de forma correta ou dentro dos prazos:

1. Enquadramento automático em regime tributário mais oneroso

Se a empresa for desenquadrada do MEI e não fizer a solicitação formal de ingresso no Simples Nacional até o prazo determinado, ela será tributada automaticamente pelo Lucro Presumido ou Lucro Real — regimes com maior complexidade e carga tributária elevada.

2. Multas e cobrança retroativa de impostos

Quando há excesso de faturamento ou atividade não permitida, o desenquadramento tem efeito retroativo. Se o empreendedor não regularizar a situação, poderá ser cobrado por diferenças de tributos desde o início da infração, com multa e juros.

3. Irregularidades cadastrais e problemas na emissão de notas fiscais

Sem a atualização do porte da empresa na Junta Comercial, Prefeitura e Receita Federal, a empresa pode ter problemas para emitir notas fiscais, acessar benefícios tributários e manter a conformidade com órgãos públicos e clientes.

4. Risco de ficar em situação fiscal irregular

Empresas que operam com dados desatualizados ou pendências em aberto podem ser consideradas irregulares perante os fiscos municipal, estadual e federal — o que impacta financiamentos, participação em licitações, contratação com grandes empresas, entre outros.

5. Bloqueio na inscrição estadual ou municipal

Em estados e municípios com fiscalização mais ativa, a não atualização da situação pode levar até ao bloqueio do CNPJ para atividades operacionais, impedindo vendas, emissão de nota ou movimentação de estoque.

Cuidados Importantes ao Migrar para o Simples Nacional

Ao fazer a migração do MEI para o Simples Nacional, além de seguir o processo formal de desenquadramento e adesão, é preciso ficar atento a uma série de detalhes operacionais e fiscais que mudam com a nova categoria empresarial.

Ignorar esses cuidados pode gerar complicações que impactam desde o faturamento até a regularidade fiscal da empresa.

Veja os principais pontos de atenção:

1. Emissão de notas fiscais atualizadas

Após a mudança, você precisará atualizar o cadastro da sua empresa para emissão de notas fiscais com o novo regime tributário.

-

Verifique se é necessário fazer nova autorização de nota fiscal junto à prefeitura (em casos de ISS) ou à Secretaria da Fazenda (em casos de ICMS).

-

Corrija a indicação do regime tributário nos documentos fiscais emitidos.

Emitir notas fiscais com informações erradas pode gerar multas e irregularidades.

2. Alterações na forma de pagamento de tributos

Como Simples Nacional, a empresa passa a recolher impostos através do DAS (Documento de Arrecadação do Simples Nacional), mas o cálculo muda:

-

Será necessário preencher mensalmente o PGDAS-D, o sistema da Receita que apura os valores devidos.

-

O vencimento do DAS ocorre todo dia 20 do mês seguinte à apuração.

Sem o preenchimento correto do PGDAS-D, não é possível gerar o DAS, o que pode levar a multas por atraso.

3. Obrigação de novas declarações

Além do PGDAS-D mensal, a empresa deve entregar anualmente a DEFIS (Declaração de Informações Socioeconômicas e Fiscais), que substitui a DASN-SIMEI utilizada pelo MEI.

Essa obrigação é fundamental para manter a regularidade do CNPJ no Simples Nacional.

Precisa de Ajuda Para Fazer a Migração do MEI para o Simples Nacional?l

Migrar do MEI para o Simples Nacional é um passo importante para o crescimento do seu negócio, mas também exige atenção a detalhes fiscais, tributários e cadastrais que, se ignorados, podem gerar transtornos, multas e até mesmo o bloqueio das atividades da empresa.

Cada etapa — desde o desenquadramento do MEI, passando pela adesão ao Simples Nacional, até a atualização nos órgãos competentes — precisa ser feita com planejamento e precisão. Além disso, o novo regime tributário traz novas obrigações e prazos que exigem acompanhamento contábil especializado.

É por isso que contar com o suporte de um contador experiente faz toda a diferença.

Na Conexão Contábil, nós acompanhamos todo o processo para você:

-

Cuidamos do desenquadramento correto junto à Receita Federal;

-

Realizamos a atualização cadastral na Junta Comercial, Prefeitura e SEFAZ;

-

Formalizamos a adesão ao Simples Nacional dentro dos prazos exigidos;

-

Organizamos a contabilidade para atender às novas obrigações fiscais da sua empresa.

Deixe a burocracia conosco e concentre-se no que realmente importa: fazer sua empresa crescer.